Hace unos días, a raíz de la pérdida ascendente a S/. 4,340 millones en los fondos del Sistema Privado de Pensiones (SPP), resurgieron las críticas al -impopular- sistema de pensiones entre la población. A partir de ello, querido lector, aprendamos un poco acerca de las verdaderas implicancias del tan criticado sistema.

Fue en 1992 cuando, a través del Decreto Ley N°25897, se creó el SPP, que sería conformado por las administradoras privadas de fondos de pensiones, o como las conocemos comúnmente, las “AFP”. Recordemos también que en el Perú existe un sistema de pensiones público, denominado Oficina de Normalización Previsional, más conocido como la “ONP”.

Ahora bien, ¿cómo funcionan estos sistemas? Pues, a grandes rasgos, veamos algunas de las pequeñas -o grandes- diferencias:

Sin embargo, aunque la evidencia demuestra que la AFP otorga más beneficios que la ONP a sus aportantes, es la AFP la que se gana con las críticas de sus usuarios. ¿Por qué?

Evidentemente, las personas saltan cuando tocan su bolsillo y, especialmente, cuando no ven los resultados del dinero que -en teoría- debería generarles rentabilidad, lo que podría solucionarse a través de políticas de transparencia de las empresas administradoras.

En relación a ello, es primordial aclarar que las AFP tienen como función principal la administración de los aportes dinerarios de sus usuarios. La cantidad de dinero que llegue a las arcas de este sistema será clave para determinar la pensión que el aportante recibirá al jubilarse.

Tal como lo planteó Carmen Omonte el 18/05/2022 en el programa Enfoques Cruzados de Canal N, si en un contexto como el actual, donde el 50% de afiliados a las AFP ganan aproximadamente S/2,500 mensuales, ello se traducirá en que sus pensiones no superen los S/372 mensuales, solo si es que su tiempo de trabajo fue de 20 años de manera ininterrumpida; asíc omo solo el 1% de la población tendría como pensión S/1,300, ya que sus sueldos superan los S/5,000.

Ahora bien, este último viernes se firmó la Ley N°31478, que permitirá el sexto retiro de hasta S/. 18,400 a los usuarios de la AFP, lo cual, si bien busca reintegrar los aportes a los afiliados, realmente no cumpliría su objetivo, ya que solo el 25% de la población económicamente activa (PEA) está sujeta a un sistema de pensiones público o privado. Por lo tanto, el otro 75% de la PEA que trabaja en el sector informal, al no estar está suscrito a ninguno de estos sistemas, no recibirá ningún beneficio.

Esto nos lleva a cuestionar si es esta realmente una forma de apoyar a la población que lo necesita o solo otra política populista disfrazada de buenas intenciones para lograr unos cuantos puntos más en las encuestas de aprobación.

De acuerdo a la Encuesta Nacional de Demanda de Servicios Financieros y Nivel de Cultura Financiera en el Perú, solo el 66% de la población ahorra. Tomando esto en consideración, es importante que exista cierto porcentaje del fondo de pensiones que sea intangible a que los usuarios puedan hacer rescate, ya que de otro modo, se estaría desprotegiendo el dinero que al fin y al cabo van a sustentarlos económicamente cuando se jubilen.

Sin ir muy lejos y haciendo un poco de mofa como los principales aportantes de las AFP no son el “público objetivo” a ayudar, estos harán uso de ese dinero para equipar sus casas, pagar viajes e incluso poder pagar la reventa del concierto de Bad Bunny.

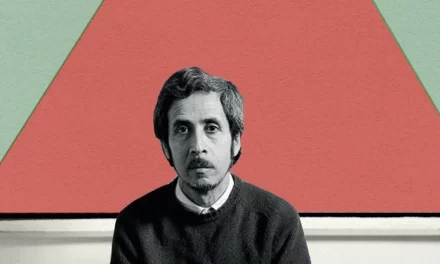

Finalmente, ¿qué es una crítica si no se proponen soluciones? Ciertamente el SPP no es un sistema infalible a las fallas y, evidentemente, requieren de mejoras; tales como las que sugiere Alfredo Thorne, exministro de Economía. Su propuesta sugiere hacer del SPP un sistema que no esté sujeto a un trabajo, sino al trabajador. De esta forma, independientemente de formar parte de una empresa, institución o negocio propio, el futuro pensionista podrá seguir aportando a su propio fondo, además de abrir las puertas de acceso al sistema de salud.

Edición: Camilla Chirinos