Probablemente todos ya hemos escuchado sobre los llamados impuestos a la riqueza. Queridos por algunos y detestados por otros, todo dependerá de las preferencias que tengas respecto de la política fiscal que deba adoptar el país. Sin embargo, incluso cuando tengamos una posición clara respecto del tema aún quedan algunas incógnitas flotando en el aire. ¿Existe límites a las facultades tributarias que posee el Estado? ¿Qué tal si el impuesto, o en sí, cualquier tributo, es excesivo? ¿Estoy obligado a pagarlo? En Juris buscamos dar una aproximación sencilla a nuestro sistema tributario en vista de las últimas propuestas por parte del Legislativo y el Ejecutivo sobre la creación del impuesto a la riqueza o también llamado “impuesto solidario”. Todo ello tras conocer la estructura de la actividad financiera del Estado, identificar los limites de sus facultades tributarias y finalmente reconocer las herramientas que se encuentran a nuestra disposición ante el inadecuado uso de la potestad tributaria.

Para comenzar, la potestad tributaria es reconocida como una expresión de poder político impositivo otorgado al Estado para crear, modificar, suprimir o exonerar tributos, la cual básicamente tiene la función de extraer parte de la riqueza individual de las personas para la satisfacción de las necesidades públicas, que vemos materializadas en los servicios de salud, educación, sistema judicial, entre otros. En buena cuenta, se podría decir que gran parte de los servicios públicos que recibimos, provienen y dependen del tesoro público por lo cual, su recaudación es indispensable para el buen funcionamiento de la actividad financiera del Estado #PerúModeloDeEstado. Una vez que son creados, son exigibles a todas aquellas personas que cumplan con el “hecho generador” del tributo el cual suele basarse en la capacidad económica de la persona, como la propiedad de un inmueble (impuesto a la renta) o la adquisición de determinados productos (IGV).

El procedimiento de su creación se encuentra regulado en el artículo 74° de la Constitución. Para ejemplificarlo, tomemos el caso del impuesto “solidario”, cuya creación se puede generar mediante dos opciones:

1ra Opción: Que el Poder Legislativo cree este tributo a través de una ley.

2da Opción: Que el Poder Ejecutivo (siempre que cuente con la delegación de facultades del Congreso) promulgue un Decreto Legislativo que regule la creación de este.

Cualquiera de las dos vías se encuentran viabilizadas en la Constitución; por ende, será suficiente que esta potestad tributaria cuente con la titularidad del Poder Legislativo o Ejecutivo, para que el impuesto sea creado. Sin embargo, un poder como el mencionado, no es un tema para tomarnos a la ligera como vienen haciendo los pescaditos. Es así que existen parámetros que deben guiar la creación de tributos. Entre ellos existen dos que considero importante tomar en cuenta, sobre todo si tanto el Congreso como el Gobierno se mantienen empeñados con la creación del impuesto a las riquezas.

El primero es el principio de no confiscatoriedad, el cual parte de la premisa de que el Estado garantizará el respeto a la propiedad privada y no usará los tributos como excusa para quitar a las personas de lo que es suyo. Por lo que en aquellas situaciones en las que el cobro resulte para nada razonable respecto del quantum o de la forma de recaudación #ManoArmada #SunatTenPiedad, nos encontraremos ante un tributo inadecuado y, por lo tanto, ineficaz al contravenir los límites de la potestad tributaria. Es necesario que el Estado al crear los tributos tenga presente recaudar aquello exclusivamente necesario, sin causar perjuicio a las personas que resulten gravadas, enfatizando que este monto sea proporcional a su capacidad contributiva. Si bien es cierto que no existe un límite objetivo que materialice el monto máximo que se encuentra facultado a recaudar, este principio permite traer a la mesa parámetros bajo los cuales los órganos estatales se encuentran obligados a crear un tributo.

Como segundo principio, tenemos el respeto a los derechos fundamentales; y es que incluso en aquellas situaciones en las que nos encontramos obligados a pagar deudas tributarias, no podemos ser excluidos del respeto de nuestros derechos fundamentales: entre ellos, la libertad personal (no hay pena por deudas tributarias). Por lo cual no sería posible que la SUNAT o el Congreso, por ejemplo, establezcan medidas que restrinjan la libertad de las personas en base al incumplimiento de una deuda tributaria. Por otro lado, tenemos el derecho a la defensa ante imputaciones provenientes del Estado y consecuentemente al debido procedimiento administrativo. Mediante este, las instituciones de la Administración Pública se encuentran obligadas a brindarnos toda la información pertinente de los cargos imputados, permitirnos exponer nuestros argumentos, y obtener una decisión justificada en argumentos con base legal #SunatNoTePases.

Para concluir, cabe mencionar aquellas herramientas puestas a nuestra disposición en caso de que la instauración de un impuesto resulte inadecuado a los ojos de los límites impuestos a la potestad tributaria. Por un lado, tenemos la “acción de amparo” mediante la cual cualquier actuación estatal que resulte violatoria a nuestros derechos constitucionales pueden terminar siendo inaplicada. De igual forma, también se cuenta con la “acción popular” en el caso de normas reglamentarias como las tasas nacionales y aranceles aduaneros.

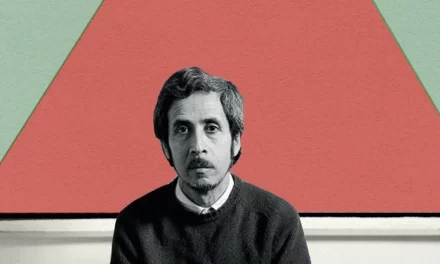

Editado por Raisa Escudero